2024-02-29

1970年代日本は半導体産業を積極的に発展させ、完全な産業チェーンを作りました。生産、材料、設備、そして最終製品すべての面で傑出したパフォーマンスを示し、当時、日本製半導体は世界市場でシェア50%を超えていたこともありました。しかし、1986年の『日米半導体協議』の後、日本の世界シェアは次第に台湾や韓国に奪われ、現在では10%未満です。近年、日本は半導体産業チェーンの再建に意欲的です。台湾積体電路製造(TSMC)や米国のマイクロン(Micron)など外国資本の対日投資を呼び込んだり、Rapidus(ラピダス)社を設立、2027年に2ナノ以下の最先端ロジックチップの量産を目標とすることで2030年に日本の世界シェアを20%に上昇させるべく奮闘しています。日本はロジックICの製造方面では比較的劣勢ですが、半導体材料や設備産業では世界をリードする位置にあり、それぞれ約5割、3割程度の市場シェアを占めています。

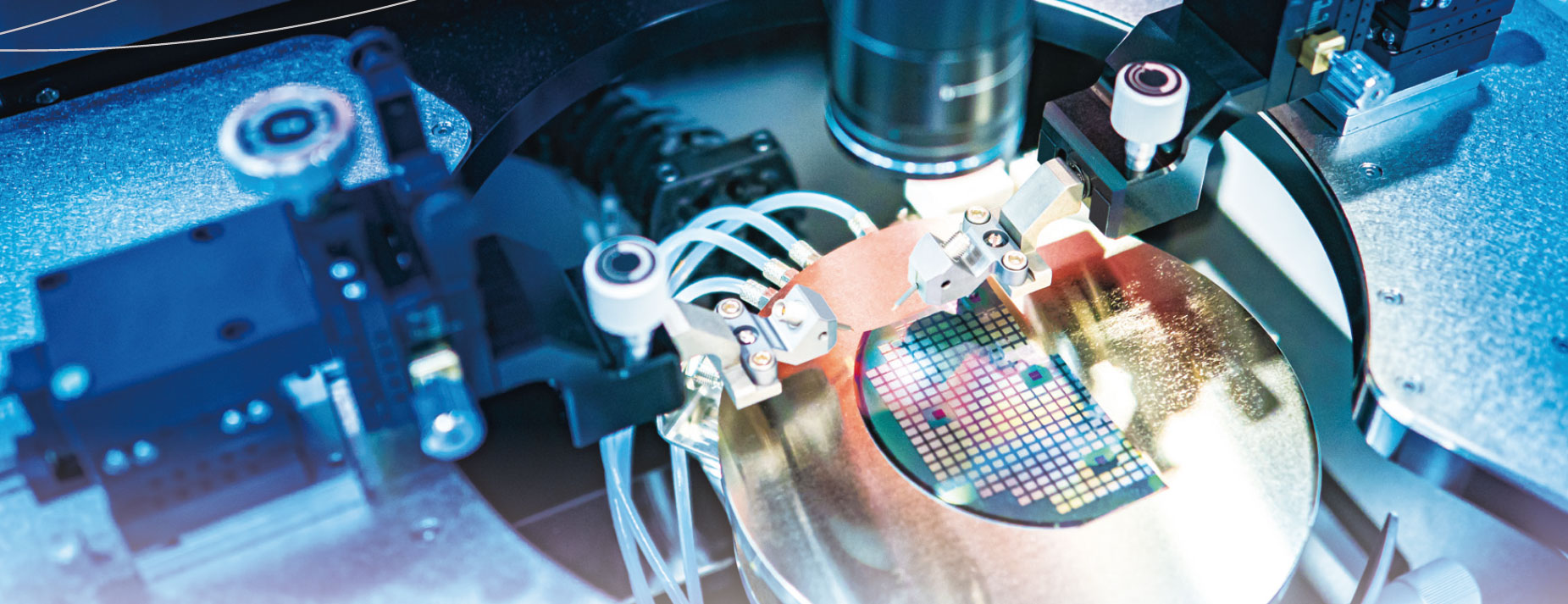

世界の半導体設備市場はそのほとんどが米国・日本・オランダの3ヶ国によって押さえられています。10大設備メーカーを例に挙げますと、米国が市場の約5割を押さえており、米国に続くのが日本とオランダで、シェアはおのおの3割、2割です。日本が製造する半導体設備の多くは輸出向けを主としており、2022年を例にしますと、日本国内の半導体設備市場は83.5億ドルで、世界市場の7.8%です。しかし、輸出額は4.3兆円(約285億ドル)に達していて、そのうちの23.8%(約67.8億ドル)が台湾に輸出されました。日本の半導体設備輸出では半導体生産設備が大部分、輸出の6割近くを占め、その次が部品で約2割となっています。個別企業では、日本最大の半導体設備会社は東京エレクトロン(TEL)で、世界第三位の設備メーカーです。その他、世界10大メーカーには、アドバンテスト、SCREEN(スクリーン)、日立ハイテクが名を連ねています。設備から見ますと、コータ・デベロッパ(塗布現像装置)における日本企業(東京エレクトロンが中心)の世界シェアは8割を超えています。DUV(Deep Ultraviolet:深紫外線)マスクアライナー、縦型CVD(Chemical Vapor Deposition:化学気相堆積)酸化拡散装置、スパッタリング装置、CMP(Chemical-Mechanical Polishing:化学的機械研磨)装置や搬送装置といった分野でも重要な位置を占めています。

新型コロナウィルス感染症の影響から、デジタルトランスフォーメンションの重要性は日増しに高まっています。経済産業省は2021年3月、半導体技術や生産ニーズ、デジタルインフラに対する切迫したニーズを含む『半導体・デジタル産業戦略』を初めて公表しました。趣旨は、将来の貿易と経済安全保障上必要となる先端技術に対応することです。この戦略では、2030年に日本の半導体企業の営業収入を2020年の5兆円から2030年には15兆円に増加させ、国内での安定した半導体供給を確保することを明確に定めています。この戦略は、先端ロジック半導体、先端メモリ半導体ー、産業用スペシャリティ半導体、先端パッケージング、そして製造設備と部品材料の5領域に焦点を合わせています。2030年までに官民で先端半導体とそれに関連するサプライチェーンに5兆円を上回る投資をすることを予定しています。このほか、国内半導体設備製造のサプライチェーンを強化し、先端製造設備やグリーン製造設備を含む次世代技術の設備開発を完成させることに力を入れようとしています。サプライチェーンの強靭性を確保し、国内の製造能力を増強するために、経済安全保障推進法に基づき、設備投資の規模が300億円以上の企業に対して補助金を支給する予定です。

先端半導体の自給能力を高めるため、日本はまず熊本県(TSMCロジックIC工場)、三重県(キオクシア社と米国ウェスタンデジタルWestern Digital社が出資する合弁会社の3D NANDフラッシュ工場)、広島県(マイクロンの1β世代DRAM工場)でインフラの建設を進めています。そのなかでも、TSMCの熊本工場は投資額が最も多く86億ドルにのぼり、九州地方で産業用先端半導体を発展させることの重要性を示しています。TSMCの熊本進出を契機として他の企業も続々と熊本に工場を建設、10年間で4.3兆円の経済効果をもたらすと見られています。これら以外に、2021年末のJASM(Japan Advanced Semiconductor Manufacturing株式会社:TSMCが過半数を所有する日本子会社、本社熊本県)設立以来、少なくとも半導体関連メーカー46社が九州地方での新規投資を計画しています。現地の経済発展を促進するだけでなく、日本の先端半導体製造分野での競争力向上にも資することでしょう。

近年、日本は精力的に各国政府や企業と協力し、半導体サプライチェーンを頑強なものにしようとするとともに先端技術分野における国内格差を縮小させようとしています。2022年の日米首脳会談では半導体産業における協力の基本原則を取り決め、自由貿易市場下で強固なサプライチェーンを共同で構築し、半導体生産・人材・技術および半導体不足時には相互に支援することを申し合わせました。日本はまた英国と半導体パートナーシップ関係を築き、世界の半導体産業におけるリーディングカンパニーとの意見交換会を開催しました。このほか、経済産業省は韓国を輸出ホワイトリストに再指定し、韓国への半導体材料の輸出再開を発表、3年9ヶ月にわたる日韓貿易戦争は幕を閉じました。このような状況にもかかわらず、日本の半導体設備メーカーは依然として海外での事業拡大に対して保守的であり、生産能力を海外に移転していません。主な理由は地理的位置や技術の流出防止です。2023年に表明された新たな輸出規制によりますと、日本は米国同様、軍事に転用される可能性がある半導体設備に関して規制を実施します。しかし、米国、台湾、韓国、シンガポールをはじめ友好国リスト掲載国は規制対象にはなりません。

新型コロナウィルス感染症以後、日本を含む世界各国は皆、自国のサプライチェーンを積極的に発展させました。日本の半導体生産能力は以前ほどではありませんが、設備ならびに材料方面では依然として世界をリードしています。近年、日本は海外と半導体産業方面での協力を積極的に進めていますが、安全保障ならびに技術流出を懸念し、パートナーの選択には相当慎重です。そのなかで、TSMCとの合弁企業であるJASMはロジックIC生産能力の不足を埋め合わせる重要な一歩であり、建設開始に際して政府から民間企業に至るまで日本が全力を挙げて支援していたことは明らかです。かつ熊本県当地にも明らかに影響が発生しており、「半導体バブル」という意見もあります。TSMC以外でも、力積電(Powerchip)や聯電(UMC)も日本でのビジネス拡大を希望しています。台湾は半導体製造の経験と空間を提供し、日本は人材、補助金および当地の資源を提供することにより、協力して半導体生産能力を高めるだけでなく、台湾企業にとってはさらに多くの外国で工場を建設するときに向けての経験になります。これ以外にも、台湾と日本には、少子高齢化・労働力不足そして半導体サプライチェーンにおけるネットゼロのように共通の課題があります。デジタルトランスフォーメーションや自動化、環境保護の面において、これらはすべて将来、解決に向けて共同で調査し取り組むことが可能であり、台日半導体産業の協力関係がさらに緊密なものになることが期待されます。

資料來源: 財団法人金属工業研究発展センター 企画推進処産業研究組 産業アナリスト 陳怡華(Eva Chen)